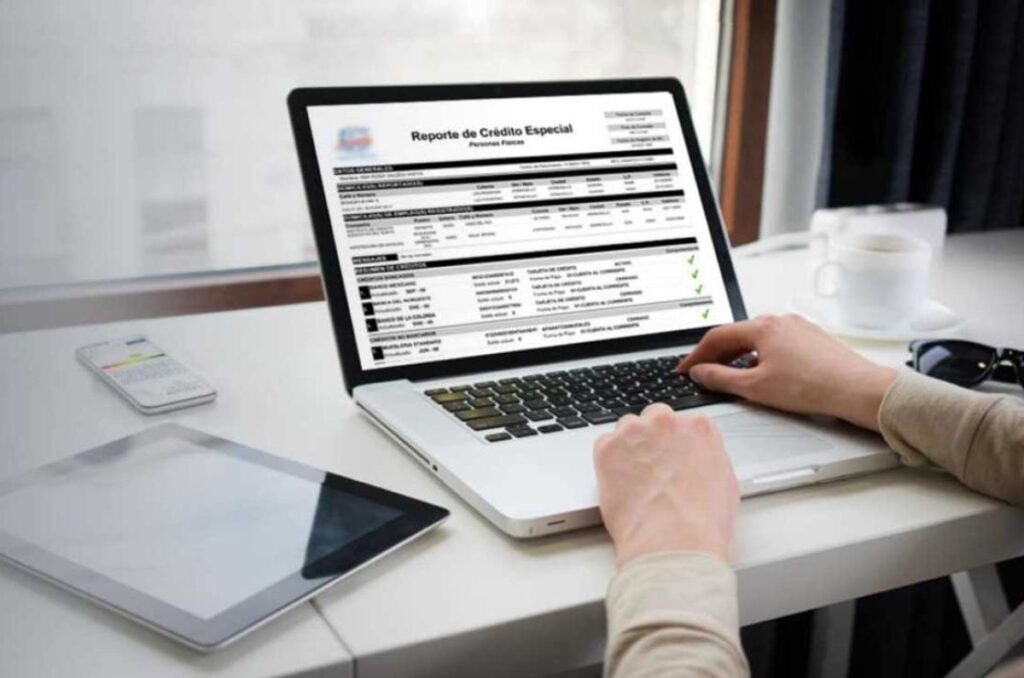

El buró de crédito tiene una reputación negativa entre las personas, pero la realidad es que no necesariamente significa estar en una lista negra. Te explicamos cómo funciona y de qué manera puedes usarlo a tu favor al momento de solicitar un producto financiero.

Las palabras “buró de crédito” pueden provocar angustia en cualquier persona que busca contratar un crédito o financiamiento, sobre todo cuando se tiene un mal historial crediticio, sin embargo, aparecer en este sistema digital no es malo.

Para algunas personas significa estar en la lista negra y por lo tanto tienen pocas o nulas posibilidades de acceder a cualquier crédito.

Pero la realidad es que esto no es así. En términos simples, al momento de contratar una tarjeta o cualquier servicio financiero, las personas generan un historial que se puede consultar en esa plataforma.

¡Toma nota! Cómo saber si estás en el Buró de crédito sin pagar

¿Qué es y quiénes están?

El Buró de Crédito es una empresa privada, “constituida como una Sociedad de Información Crediticia, debidamente autorizada por la Secretaría de Hacienda y Crédito Público (SHCP), con opinión del Banco de México (Banxico) y de la Comisión Nacional Bancaria y de Valores (CNBV)”, se lee en su sitio web.

De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), no debe considerarse este reporte como una “lista negra”. Esto debido a que se trata de una plataforma que se encarga de crear historiales crediticios.

Posteriormente, los bancos y otras instituciones financieras revisan tu historial para decidir si es buena idea otorgarte un crédito o no.

También debes recordar que esta sociedad crediticia no autoriza o rechaza créditos; simplemente analizan tus hábitos financieros a la hora de pagar y tu historial crediticio. Por otro lado, tener una buena nota significa que obtendrás el crédito que pediste.

¿Cuáles son los beneficios de estar en el buró de crédito?

Estar en buró de crédito tiene sus beneficios… siempre y cuando tengas un historial crediticio positivo.

Esto debido a que el buró de crédito proporciona referencias sobre tus hábitos financieros, mismas que pueden ser de gran ayuda si buscas tramitar un crédito.

Los bancos y otras instituciones financieras revisan tu historial para decidir si es buena idea otorgarte un crédito o no.

Entre los beneficios está:

- Aumentar tu línea de crédito y de tarjetas

- Más probabilidad de aprobación de crédito hipotecario

- Mejora tus probabilidades de obtener un crédito para comprar un vehículo

- Acceder a préstamos de nómina o personales.

¿Puedes tramitar un crédito en Infonavit si estás en buró de crédito?

¿Cuánto tiempo dura una persona en el buró?

Probablemente conozcas a más de una persona que se encuentre en buró de crédito.

Ya sea por algún retraso en sus pagos en tiendas departamentales, tarjeta bancaria o alguna otra institución, el no poder pagar en tiempo y forma las deudas trae consecuencias inconvenientes.

De acuerdo a la pagina oficial del Buró de Crédito ,el historial crediticio de una persona permanece en la base de datos durante un plazo de 72 meses contados a partir de la fecha de liquidación, siempre y cuando el Otorgante de Crédito haya reportado la fecha de cierre o la última vez que reportó a esta entidad.

Esto quiere decir que durante seis años después de que el cliente liquidó la deuda, tendrá que seguir cargando con estar “fichado” y no poder acceder a un nuevo crédito.

¿Puedo salir de la lista negra?

De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), para ser borrado del buró dependiendo del monto es la temporalidad que se mantiene ese registro:

- Deudas menores o iguales a 25 UDIS, se eliminan después de un año.

- Deudas mayores a 25 UDIS y hasta 500 UDIS, se eliminan después de dos años.

- Las deudas mayores a 500 UDIS y hasta 1000 UDIS, se eliminan después de cuatro años.

- Deudas mayores a 1000 UDIS, se eliminan después de seis años siempre y cuando: sean menores a 400 mil UDIS, el crédito no se encuentre en proceso judicial y/o no hayas cometido algún fraude en tus créditos.

Las Unidades de Inversión (UDIS), son unidades de valor que se basan en el incremento de los precios (la inflación) y son usadas para solventar las obligaciones de créditos hipotecarios o cualquier acto mercantil.

Somos News

Conecta con lo que te interesa En Somos News podrás encontrar los temas más relevantes en Actualidad, Deportes, Salud, Entretenimiento y Estilo de Vida, además del mejor contenido de los sitios de Grupo Medios. Es una marca hermana de MIT SMR México.y recibe contenido exclusivo