Aunque el entorno nacional sigue produciendo startups fintech, soluciones horizontales como plataformas de e-commerce o delivery cada vez ofrecen más servicios financieros.

Hoy en día, la industria fintech en México suma un total de 441 startups en operación, de acuerdo con el Finnovista Fintech Radar México 2020. Esto significa un incremento de 14% con respecto a la medición anual anterior.

El concepto fintech proviene de dos palabras en inglés: finance y technology; es decir, se refiere a la tecnología aplicada a servicios financieros. Para Andrés Fontao, Cofounder & Managing Partner en Finnovista, “lo que sucede es que esto ha evolucionado y hoy fintech se refiere también a los modelos de negocio novedosos que cambian de una forma más disruptiva la manera en la que operan la banca, los pagos, los seguros, etcétera”.

También incluye a las startups que están adentrándose en esta industria, “volviendo a este concepto y a esta evolución de 1.0 a 2.0 pues, hace cinco años, fintech se refería sobre todo a soluciones dirigidas directamente al consumidor, ya fuera una persona, un negocio u organización”, agrega Fontao, quien además es emprendedor fintech e inversionista en etapas tempranas. En el caso de México, algunas de estas startups son: Kueski, Konfío, Clip y kubo.financiero.

Oportunidades del mercado nacional

El ecosistema fintech en nuestro país ha tenido un crecimiento anual promedio de 23% entre 2016 y 2020, según el último Finnovista Fintech Radar México. Una de las razones principales que explica esta tendencia en ascenso sostenido es el tamaño de oportunidad de mercado que hay a nivel nacional.

Esto responde a que 53% de los adultos mexicanos carece de una cuenta bancaria y 7 de cada 10 no tienen acceso a crédito formal, de acuerdo con la Asociación de Bancos de México (ABM).

Estas cifras colocan a México dentro de los cinco países –junto con Marruecos, Vietnam, Egipto, y Filipinas– con mayor población no bancarizada en el mundo, a decir de Merchant Machine.

El panorama, lejos de desincentivar, ha llamado la atención de un creciente número de emprendedores –incluso provenientes de otros países de América Latina y Estados Unidos– para crear modelos de negocio que buscan hacer disrupción en el mercado.

A la par –asegura Fontao– el acceso a capital de riesgo ha madurado para posicionarse como una herramienta fundamental para la validación del modelo de negocio de las startups fintech; así como para su proceso de consolidación y escalamiento. Las cifras lo confirman: la tasa de mortalidad de estos emprendimientos en México descendió hasta 4.5%, lo que significa que solamente 18 startups dejaron de operar. 1

Un tercer elemento que ha contribuido en el desarrollo del ecosistema fintech es la aprobación de la ley fintech por parte del Congreso, en marzo de 2018. Con ello, México se convirtió en país pionero con respecto a la introducción de un marco regulatorio.

Por su parte, la Comisión Nacional Bancaria y de Valores (CNBV) y la Secretaría de Hacienda trabajaron en modificar las leyes secundarias para poner en marcha esta regulación. “Principalmente, en temas de requerimientos de capital para que las empresas puedan operar y la apertura de la interfaz de programación de aplicaciones (API), con la que tanto la banca como las ITF podrían compartir información para enriquecer sus productos financieros”, publicó Fortune en Español aquel año. 2

Andrés Fontao destaca, por un lado, el talento joven –que decide apostar por la industria fintech para abrirse paso como empresarios–. Sin embargo, también está el talento de gente con conocimiento y experiencia –que toma el camino del emprendimiento al considerar que hay inversionistas dispuestos a inyectar capital a nuevos modelos de negocio y que existe una regulación–. Ambos talentos toman la decisión de dejar sus puestos de trabajo e iniciar un proyecto propio.

Asimismo, ambos perfiles buscan aprovechar oportunidades de mercado, “considerando que las instituciones financieras han sido históricamente poco ágiles en sus procesos de digitalización, transformación e innovación”, opina el cofundador de Finnovista, quien agrega: “Además, los emprendedores fintech tienen un entendimiento profundo de la industria y están conscientes a lo que se enfrentarán, ya que la mayoría de ellos son personas con experiencia. Eso, al final, marca la diferencia para consolidar un modelo de negocio”.

Fintech 2.0 en desarrollo

Hace más de dos décadas, el concepto fintech no existía. Lo que había en el mercado eran modelos de negocio como Patagon.com, un banco en línea fundado en 1997 y con operaciones en Argentina, Brasil, México y Venezuela, el cual fue adquirido (75%) por Banco Santander en $538 millones de dólares.

Al final, la burbuja de las puntocom terminó con esta empresa a principios de la década de 2000. No obstante, marcó un precedente para el desarrollo de soluciones tecnológicas enfocadas en servicios financieros en América Latina.

En 2013, se fundó Nu –conocido también como Nubank–, un neobanco brasileño que hoy ha extendido sus operaciones a Colombia y México. En el caso de México, figuran fintechs como Clip, Kueski, Konfío y kubo.financiero, en las que se observa un perfil de fundadores caracterizados por tener experiencia en servicios financieros en el más alto nivel internacional.

Prueba de ello son Adolfo Babatz, de Clip, que trabajó varios años en PayPal, y David Arana, de Konfío, que fue directivo de Deutsche Bank –ambos también egresados de Massachusetts Institute of Technology (MIT)–.

Bajo la perspectiva de Andrés Fontao, hoy vivimos una ola de fintech 2.0, en la que esta tecnología se ha transformado en una plataforma que incluye no solo las primeras propuestas verticales y segmentadas que había en la etapa 1.0. “

Ya hemos experimentado olas tecnológicas, como Internet, móvil y cloud. Por lo tanto, fintech es la cuarta plataforma tecnológica que evoluciona de esta manera”, explica.

Fontao observa esta tendencia en México en soluciones horizontales como Rappi y Mercado Libre que, si bien no son fintech, están llevando servicios financieros –ahorro, pagos y créditos– a los clientes de su ecosistema.

En esta nueva ola de fintech 2.0 participan startups como Belvo, Prometeo y Finerio, que ofrecen infraestructura a terceros; así como los bancos, introduciendo modelos de negocio novedosos denominados banking as a service.

“Vivimos la plataformización de servicios financieros por medio de soluciones que lo permiten junto con elementos de regulación, por ejemplo, el open banking”, afirma el cofundador de Finnovista.

Colaboración

Otro punto importante a destacar es la colaboración entre las fintechs y los actores de la industria, como la mayoría de los bancos, que han creado áreas y programas de innovación abierta con este propósito. Así, desarrollan propuestas de valor que son ganar–ganar, tanto para el emprendedor como para la institución financiera.

“En nuestros programas de aceleración y escalamiento impulsamos esa colaboración. Y hemos visto que conforme los emprendedores adquieren más conocimiento, más y más conexión, profundizan en su entendimiento sobre la industria en todos los aspectos: tecnología, innovación, negocio, marketing, data science, etcétera”, comparte Fontao.

Soluciones horizontales fintech

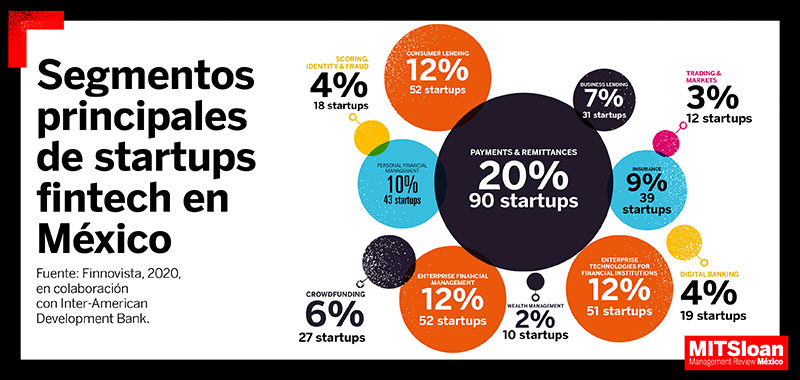

Entre los segmentos líderes en fintech destacan los pagos y préstamos en la primera posición, con 90 startups, equivalente a 20% de las 441 que operan actualmente a nivel nacional, de acuerdo con Finnovista Fintech Radar México. En tanto Mercado Pago, creada en 2003 por Mercado Libre para cobrar y pagar por Internet, se posiciona como una de las soluciones horizontales que, aunque no son fintech, compiten e innovan en servicios financieros.

“Mercado Pago ya es más grande que Mercado Libre en cantidad de operaciones y en volumen de dinero procesado. Unifica dos grandes mundos, el online, dentro y fuera de Mercado Libre, pero también las tiendas físicas donde se procesan puntos de venta móvil y QR”, dice Paula Arregui, VP & Chief Operating Officer de Mercado Pago.

Lee también: La importancia de los bancos en el ecosistema Fintech

Si bien el Código QR (quick response) no es una herramienta nueva –fue creada en los 90 por Denso Waves, la subsidiaria japonesa de Toyota–,3 hoy se ha convertido en un código de respuesta rápida que actúa como enlace entre el mundo físico y el digital.

La tecnología consiste en una matriz que almacena información para realizar transacciones, ya sea para generar un cobro o hacer un pago. Al ser un código abierto, no genera comisiones para el usuario ni para los establecimientos. Tampoco requiere el uso de tarjeta de crédito o débito ni efectivo.

Una ventaja más de esta tecnología es que para que funcione solo es necesario escanearlo desde un dispositivo móvil. “Nuestro principal objetivo es democratizar los servicios financieros para una mayor inclusión y el código QR me parece una herramienta relevante en estos tiempos”, señala Ramiro Nández, Senior Manager de QR en Mercado Pago México.

Mercado Pago suma poco más de 17 mil establecimientos que han adoptado el Código QR como herramienta tecnológica. Su posicionamiento está, sobre todo, en tiendas de conveniencia, restaurantes de comida rápida, cafeterías, gasolineras, farmacias y pequeños comercios.

Mientras que más de un millón de usuarios activos realizan pagos de servicios, transferencias de dinero, recargas telefónicas y pagos con QR desde su teléfono. Y a nivel América Latina, de abril de 2020 a marzo de 2021, más de 400 mil emprendedores implementaron el código QR en sus negocios.

Por otro lado, en el primer trimestre de 2021, Mercado Crédito creció hasta alcanzar ingresos por $576 millones de dólares, más del doble que en el primer trimestre de 2020, señala Jonathan García Sarmina, Director de Mercado Crédito México.

Así, Mercado Libre incorpora una opción más que consiste en un crédito online para comprar o pagar en hasta 12 cuotas sin usar tarjeta de crédito. El objetivo es competir con una oferta de financiamiento digital y superar las más de siete millones de líneas que tiene habilitadas. Esto con particular interés en el segmento de emprendedores y pymes.

Tres grandes tendencias en México y Latam

Andrés Fontao, de Finnovista, identifica algunas de las tendencias fintech para México y América Latina:

- Ofertas de nicho y propuestas de valor segmentadas. A partir de la pandemia, los usuarios se han mostrado más abiertos a adoptar servicios y soluciones digitales; sin embargo, dejó de ser un perfil de consumidor masivo y hay un especial interés y surgimiento por modelos de negocio que buscan conquistar un público en específico. Por ejemplo, en marzo pasado se lanzó en México la versión beta de Jefa, un banco digital enfocado en mujeres.

- La digitalización de las pymes. A consecuencia de la pandemia, las pymes se han visto obligadas a digitalizarse. Esta es una tendencia positiva, pues las pymes están incluyendo todas sus operaciones y, en consecuencia, generarán datos e información de valor para las empresas que ofrecen servicios financieros.

- Plataformización de la industria fintech. Tiene que ver con la mezcla de regulación de open banking y la inclusión de tecnologías; el conectarse por medio de APIs, hace que nazcan nuevas soluciones como Prometeo y Finerio, que habilitan y permiten que cualquier empresa que quiera serlo, pueda ser una fintech.

De acuerdo con Samuel Llaven Hernández, líder regional para el norte de América Latina en Backbase –plataforma de Engagement Banking y con un Hub de innovación para América Latina con sede en Ciudad de México– observa un panorama híbrido en el que muchas fintech optarán por consolidarse y crear SuperApps.

“Irán por el camino de la especialización, innovando en nichos o segmentos específicos”, y esto coincide con la primera tendencia que destaca Fontao. “Donde sí hace falta mejorar es en la parte regulatoria, pues la tecnología está avanzando mucho más rápido que los reguladores locales”, concluye Llaven Hernández.

REFERENCIAS

1. Finnovista. Fintech Radar México 2020. Última actualización en mayo de 2019.

2. Fortune en Español. Esto es lo que representa la Ley Fintech para México y Latinoamérica. Disponible en: https://bit.ly/2STERx4

4. Statista. Número de usuarios de teléfonos móviles inteligentes en México de 2015 a 2025. Disponible en: https://bit.ly/3xnrXpV

MIT SMR México

La guía en español para los tomadores de decisiones Ofrecemos a nuestros lectores contenido de alto valor con rigor y veracidad sobre innovación y tendencias del mundo empresarial ayudándolos a mejorar la toma de decisiones en su vida cotidiana.y recibe contenido exclusivo